by Yogi Nelson

Tokenized metals sound straightforward: you acquire a digital token representing gold or silver, and you redeem it for physical bullion when desired. In practice, redemption is absolutely possible—but it is not universal, instantaneous, or frictionless. No way! Redemption sits at the intersection of blockchain mechanics, professional vaulting, compliance obligations, and real-world logistics.

This article explains how redemption typically works, step by step, and where nuance matters. It also examines how different tokenized metal issuers approach redemption in practice. The issuer examples below are listed in alphabetical order.

Why Redemption Exists (and Why It Matters)

Redemption is the ultimate trust test. If a tokenized metal product cannot be converted into physical bullion through a clear, enforceable process, the token may still track price—but it begins to resemble synthetic exposure rather than ownership.

Even if most holders never redeem, the existence of redemption:

- Anchors the token to physical reality

- Disciplines issuers to maintain reserves and procedures

- Reduces the risk of “paper gold” problems migrating into token form

Redemption answers one essential question: Can digital ownership be converted into physical control under real-world rules?

Before You Redeem: What to Confirm Up Front (and How to Confirm It)

This is the due diligence section. Most redemption headaches come from skipping these checks.

1) Allocated vs Unallocated

Do not assume “backed by gold” means allocated. Here’s how to confirm it:

- Read the issuer’s legal terms, not just the marketing page. Look for explicit language such as “allocated,” “segregated,” “specific bars,” or “direct ownership interest in physical bullion.”

- Look for bar list language: credible allocated systems often publish (or can provide) bar lists with identifiers such as refiner, serial number, weight, and purity.

- Confirm whether the metal is on the custodian’s balance sheet. Unallocated structures often operate like a claim on a pool. Allocated structures generally aim to be bankruptcy-remote through custody/bailment frameworks.

A practical rule: if you cannot find any clarity about bar-level identification or allocation, assume it may be unallocated until proven otherwise.

2) Custodian Quality: How to Evaluate

Custody is the center of gravity in tokenized metals. Assess the custodian using the same mindset institutions use:

- Reputation and specialization: Is the custodian a recognized bullion vault operator or a generic storage provider?

- Jurisdiction: Where is the vault located? Jurisdiction affects legal enforceability, bankruptcy treatment, and dispute remedies.

- Audit access and reporting: Does the custodian support third-party audits and bar-list reconciliation?

- Insurance coverage clarity: Is there clear documentation that the stored bullion is insured, by whom, and for what categories of loss?

High-quality custody is boring by design. It should feel procedural, controlled, and document-heavy. If custody feels vague, that is a signal.

3) Compliance Requirements

Compliance can surprise crypto-native users. It should not. You are redeeming a high-value physical asset. Typical compliance requirements include:

- KYC (Know Your Customer): verifying identity (government ID, address verification, sometimes proof-of-funds).

- AML (Anti-Money Laundering): issuer review of transactions to ensure the redemption is not linked to illicit activity.

- Sanctions screening: confirming the person and destination are not prohibited.

- Shipping restrictions: some jurisdictions have import rules or restrictions on precious metals shipments.

How to stay compliant:

- Use your own verified account; do not “redeem for a friend.”

- Keep transaction records and invoices.

- Do not route tokens through questionable mixers or obscure hops right before redemption.

- Ensure the delivery destination is legally permissible (customs and duties matter).

Compliance is not there to annoy you; it is there because issuers that ignore it do not survive.

The Step-By-Step Redemption Process

Step 1: Choose Your Redemption Outcome

Most issuers support one or more of the following:

A) Insured Delivery

This is the most intuitive option: bullion arrives at your address.

But “insured delivery” is a chain of real-world responsibilities:

- The issuer or logistics partner packages bullion using tamper-evident procedures.

- A carrier transports it under insured conditions (insurance may be carried by the vault, carrier, issuer, or third-party policy depending on the arrangement).

- Delivery often requires signature, ID verification, or secure drop protocols.

Costs usually include:

- handling/processing fees

- shipping fees

- insurance premiums

- sometimes fabrication fees if the redemption requires specific minted products

Important nuance: insured does not mean “risk-free.” Insurance coverage has definitions and exclusions. You should know when liability shifts (more on that in Step 9).

B) Vault Pickup

Vault pickup can reduce shipping complexity and cost, but it introduces operational burden:

- You may need a scheduled appointment and identity verification at the vault.

- Some vaults require specific authorization letters from the issuer.

- There may be restrictions on how bullion can be transported out.

Vault pickup is best for:

- those traveling near the vault

- larger redemptions where shipping costs are significant

- individuals who prefer to control transport

It also introduces personal security considerations. Leaving a vault with bullion is not a theoretical risk. It is a real-world one.

C) Conversion to an Allocated Vault Account

This is often overlooked. In many systems, “redemption” can mean converting your token claim into a direct allocated vault holding without shipping. This is popular among:

- institutions

- high-net-worth holders

- anyone who wants ownership clarity without delivery risk

Step 2: Confirm Token Eligibility and Network (Canonical vs Wrapped Tokens)

This step avoids a common and painful mistake.

- A canonical token is the issuer’s “official” token contract that represents the underlying metal according to the issuer’s terms.

- A wrapped token is a derivative representation issued by another protocol or bridge. It may track the canonical token, but it is not necessarily redeemable by the issuer.

Example conceptually:

- You might hold “wrapped XAUT” on a DeFi platform.

- The issuer may only redeem the original XAUT held in eligible form.

Practical takeaway: redemption almost always requires you to hold the canonical token in a wallet/account format the issuer can recognize.

Step 3: Open or Verify a Redemption Account

Expect identity verification. Even if you acquired tokens anonymously, physical delivery forces compliance.

Step 4: Request a Redemption Quote

Before you select bars vs coins, the issuer typically needs:

- your verified identity status

- your destination country/state

- your preferred delivery method

- your redemption quantity

- whether you want specific formats

Then you receive:

- an itemized fee estimate

- available product formats

- processing timeline

- terms of risk transfer and insurance

This is effectively your “term sheet” for physical settlement. Read it like one.

Only after that quote phase do you select:

- bar vs coin format

- weight sizes

- delivery vs pickup option

Step 5: Lock the Redemption Order

Pricing may be locked at:

- the moment you confirm the quote, or

- the moment tokens are received, or

- the moment the bullion leaves the vault

This matters in volatile markets.

Step 6: Transfer or Retire Tokens

Redemption requires that the digital claim be removed from circulation in a controlled way.

Mechanically, one of three models is used:

- Transfer-to-issuer model

- Send tokens to an issuer-controlled redemption address.

- Issuer confirms receipt on-chain.

- Issuer later burns/locks/marks tokens as redeemed internally.

- Smart-contract burn/lock model

- Send tokens to a contract that programmatically locks or burns them.

- The contract emits an event that triggers off-chain fulfillment.

- Partner/dealer model

- Transfer tokens to an authorized dealer or partner.

- The partner executes redemption through its custody channels.

Why this matters: the issuer must ensure redeemed tokens cannot be resold while physical bullion is being delivered. That is the core integrity requirement.

Step 7: Off-Chain Verification and Reserve Reconciliation

Once tokens are received/retired, the issuer must reconcile:

- token supply changes

- reserve records

- custody documentation

- internal controls

This is where proof-of-reserves discipline becomes operational. In other words, reserve verification stops being a periodic report and becomes an active process that must hold up under transaction pressure.

A serious issuer must be able to show, in operational terms:

- which inventory is being released

- how it matches allocation records

- how token supply changes reflect the release

- who approved and documented the transaction

If this step is weak, redemption becomes the moment where a system breaks.

Step 8: Picking, Fabrication, and Packing

If you redeem for a standard bar that already exists in inventory, the process may be “pick and pack.”

If you redeem for coins or specific branded bars:

- metal may need to be fabricated (minted)

- the product may require assay verification

- packaging must preserve chain-of-custody

- serial documentation may be generated or confirmed

This is why minimum redemption sizes exist. Logistics and fabrication do not scale down smoothly. The hidden truth: redemption is often less about blockchain and more about inventory management.

Step 9: Delivery or Vault Pickup

When I say “risk transfers from issuer to holder,” I mean there is a contractual moment when liability shifts. For delivery, that moment might be:

- when the vault hands the package to the carrier

- when the carrier confirms delivery

- when you sign for receipt

The issuer’s terms should specify:

- who bears risk in transit

- what insurance covers

- how claims are handled

- what happens if delivery fails

For pickup, risk may transfer:

- the moment the vault releases the bullion to you

This is not fine print trivia. It determines who eats the loss in a rare but real adverse event.

Step 10: Final Documentation

Keep records:

- redemption confirmations

- invoices

- shipping docs

- serial/bar docs (if provided)

These can matter for tax, insurance, resale, and audit questions later.

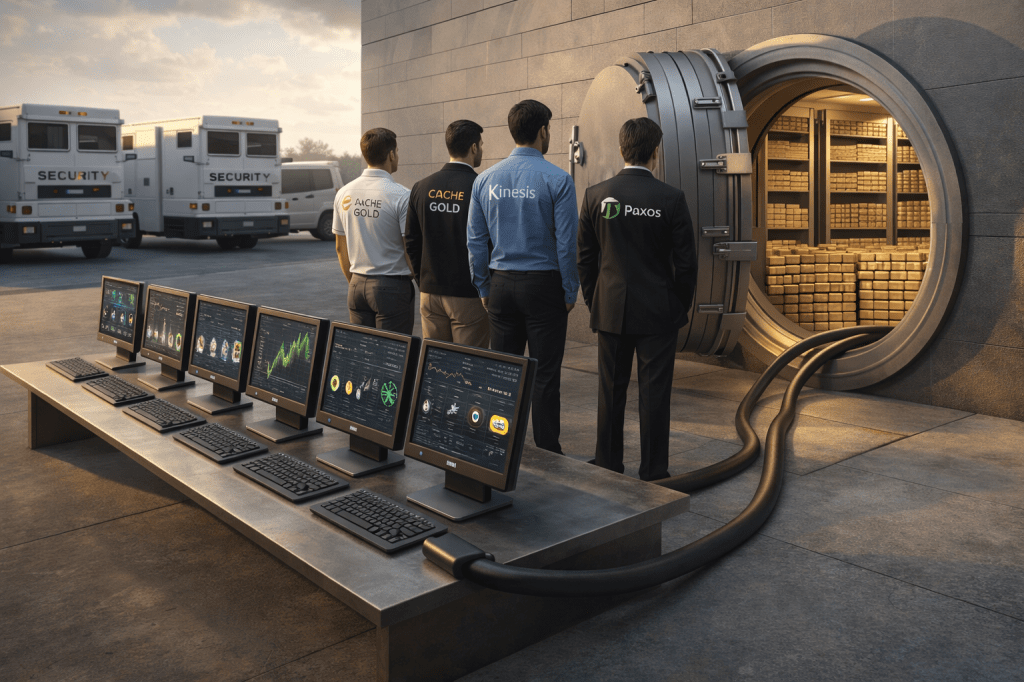

Real-World Issuer Examples (Alphabetical Order; Not Ranked)

CACHE Gold (CGT): CACHE emphasizes transparency, audits, and bar-level visibility. Redemption is conventional, structured, and logistics-driven.

Comtech Gold: Comtech’s model leans institutional and commerce-oriented. Redemption typically aligns with regulated commodity settlement pathways, not retail convenience.

Kinesis (KAU/KAG): Kinesis integrates redemption into a broader “metals as money” system. Redemption exists, but the design emphasizes circulation and settlement within the ecosystem.

Paxos Gold (PAXG): PAXG focuses on disciplined custody, formal procedures, and regulatory posture. Redemption is strong but not designed for casual users.

T-Gold (SchiffGold): T-Gold uses tokenization as a modern wrapper around traditional bullion acquisition and custody workflows. Redemption mirrors bullion reality, not crypto convenience.

Tether Gold (XAUT): XAUT is widely distributed and liquid; physical redemption exists but generally favors larger holders and structured processes.

Institutional Perspective: Why Settlement Finality Matters

Finality reduces risk, that appeals to institutions.

Settlement finality means the transaction is completed in a legally enforceable way such that:

- ownership transfer is final and cannot be reversed

- the asset is not subject to unsettled counterparty obligations

- the institution can treat the asset as “real” for accounting, collateral, and compliance purposes

From a risk management perspective, finality reduces:

- counterparty risk

- operational risk (failed settlement, reconciliation disputes)

- legal risk (unclear title or claim priority)

From a compliance perspective, finality strengthens:

- audit trails

- demonstrable ownership

- controlled custody

- clear redemption rights

Institutions do not embrace tokenization because it is modern. They embrace it when it produces cleaner, faster, more verifiable finality than legacy settlement systems.

Final Thought: Redemption Is the Bridge

Tokenized metals do not promise magic. They offer a bridge:

- blockchain for ownership transfer

- vaults for physical custody

- audits for verification

- redemption for enforceability

When that bridge is well built, tokenization earns trust.

This article is part of an ongoing weekly series on the tokenization of precious metals, published on BlockchainAIForum and LinkedIn, examining custody, regulation, issuer structure, and settlement infrastructure.

Until next time,

Yogi Nelson